- Форекс »

- Аналитика »

- Новости рынка форекс »

- Банк Канады настроен на очередное снижение процентной ставки, рынки ждут снижения на 50 базисных пунктов

Банк Канады настроен на очередное снижение процентной ставки, рынки ждут снижения на 50 базисных пунктов

- Ожидается, что Банк Канады (BoC) снизит учетную ставку на 50 б.п.

- Канадский доллар остается в обороне по отношению к доллару США.

- Общая инфляция в Канаде упала ниже целевого уровня в 2%.

- Банк Канады также опубликует отчет о монетарной политике (MPR).

Ожидается, что в среду Банк Канады (BoC) снизит учетную ставку уже четвертый раз подряд. В отличие от предыдущих шагов, в этот раз, похоже, существует консенсус в отношении снижения ставки на 50 базисных пунктов, в результате чего базовая процентная ставка составит 3,75%.

С начала года канадский доллар (CAD) ослаб по отношению к доллару США (USD), причем в начале августа пара USDCAD достигла почти двухлетнего максимума вблизи отметки 1,3950. После периода довольно значительного повышения курса в августе, канадский доллар с тех пор взял курс на снижение, и в настоящее время его курс по отношению к североамериканскому доллару находится в районе 1,3850.

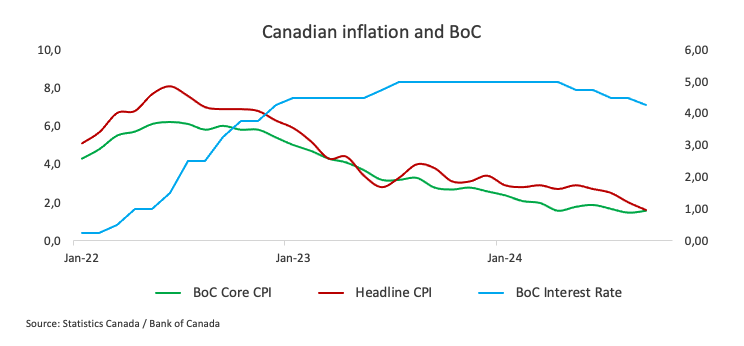

В сентябре годовой уровень инфляции в Канаде, измеряемый общим индексом потребительских цен (CPI), впервые после пандемии COVID-19 оказался ниже целевого показателя центрального банка в 2%, показав рост цен на 1,6% за последние двенадцать месяцев. Основной индекс CPI Банка Канады, несмотря на незначительный отскок в прошлом месяце, остался значительно ниже порогового значения банка.

Стоит отметить, что Банк Канады стремится поддерживать потребительские цены на среднем уровне в пределах 1%-3%.

Голубиное снижение ставки, похоже, не за горами

Несмотря на ожидаемое снижение ставки, общая позиция центрального банка, как ожидается, будет склоняться в сторону медвежьих настроений, особенно на фоне снижения инфляции, дальнейшего охлаждения рынка труда и ВВП ниже последних прогнозов банка.

На данный момент вероятность снижения ставки на полпункта в среду на рынках свопов в Канаде составляет около 70%.

Согласно опросу Банка Канады, опубликованному 11 октября, канадские фирмы сообщили о сохранении слабого спроса и медленном росте продаж, хотя и отметили незначительное улучшение условий в третьем квартале. Опрос также предполагает, что снижение ставок может стать дополнительным стимулом для улучшения ситуации.

После снижения ставки 4 сентября в протоколе, опубликованном 18 сентября, стало известно, что Совет управляющих банка разошелся во мнениях относительно перспектив инфляции перед тем, как принять решение о снижении ставок в третий раз подряд. Банк Канады заявил, что он балансирует между влиянием двух противоречивых сил на инфляцию: сохраняющейся высокой стоимости жилья и услуг и замедлением экономики в сочетании с ростом безработицы.

Согласно протоколу, члены совета выразили мнение, что если экономика и рынок труда не улучшатся, как ожидалось, в ответ на снижение стоимости заимствований, может потребоваться более быстрое снижение учетной ставки.

В своем последнем выступлении 24 сентября глава Банка Канады Тифф Маклем отметил, что, учитывая текущий прогресс банка в возвращении инфляции к целевому уровню 2%, дальнейшее снижение ставки является обоснованным ожиданием. Маклем подчеркнул, что цель банка - удерживать инфляцию в середине диапазона 1%-3%. "Нам нужно "упасть на все четыре лапы", - сказал он, добавив, что банк нацелен на усиление экономического роста, чтобы помочь поглотить оставшиеся провисания в экономике.

Предваряя решение Банка Канады по процентной ставке, аналитики Standard Chartered отметили: "Мы ожидаем, что Банк Канады снизит ставку на 50 б.п. (вместо 25 б.п.) на заседаниях в октябре и декабре, в результате чего ставка на конец года составит 3,25% (3,75% до этого). Снижение общей инфляции в сентябре и уменьшение инфляционного давления со стороны цен на жилье, вероятно, откроют дверь для более быстрого смягчения политики. Снижение инфляционных ожиданий и сохранение провисания в экономике еще больше подкрепляют аргументы в пользу 50 б.п.".

Когда Банк Канады опубликует свое решение по монетарной политике, и как оно может повлиять на USDCAD?

Банк Канады объявит о своем решении в среду в 16.45 мск, после чего в 17.30 мск. состоится пресс-конференция губернатора Макклема.

Поскольку особых сюрпризов не ожидается, ожидается, что влияние на курс канадского доллара (CAD) будет в большей степени обусловлено сообщениями центрального банка, чем фактическим решением по процентной ставке.

Пабло Пиовано, старший аналитик FXStreet, отмечает, что USDCAD находится в сильном восходящем тренде с конца сентября. На этой неделе пара достигла октябрьских максимумов в районе 1,3850. Сильный отскок произошел почти исключительно благодаря активному восстановлению доллара США (USD).

Пабло добавляет: "Ближайшей целью является пик 2024 года на отметке 1,3946, зафиксированный 5 августа".

Он заключает: "Периодические медвежьи попытки могут побудить пару USDCAD повторно протестировать предварительную 100-дневную SMA на 1.3664, а затем более значимую 200-дневную SMA на 1.3622, и все это до сентябрьского дна на 1.3418, которое было отмечено 25 сентября".

Экономический индикатор

Решение Банка Канады по процентной ставке

Банк Канады озвучивает решение по учётной ставке. Если ЦБ демонстрирует ястребиный настрой в отношении инфляционных перспектив экономики и повышает ставки, это является позитивным или бычьим фактором для CAD. Соответственно, если настрой ЦБ является голубиным в отношении канадской экономики и Банк сохраняет ставки на текущем уровне или понижает их, это является негативным или медвежьим фактором для национальной валюты.

Узнать большеСледующий релиз: ср окт. 23, 2024 13:45

Частота: Нерегулярно

Консенсус-прогноз: 3.75%

Предыдущее значение: 4.25%

Источник: Bank of Canada

Bank of Canada FAQs

Что такое Банк Канады и как он влияет на канадский доллар?

Банк Канады (BoC), расположенный в Оттаве, является учреждением, которое устанавливает процентные ставки и управляет денежно-кредитной политикой Канады. Он проводит восемь плановых заседаний в год и специальные экстренные заседания, которые проводятся по мере необходимости. Основной задачей Банка Канады является поддержание стабильности цен, что означает поддержание инфляции на уровне 1-3%. Основным инструментом для достижения этой цели является повышение или понижение процентных ставок. Относительно высокие процентные ставки обычно приводят к укреплению канадского доллара (CAD) и наоборот. Другие используемые инструменты включают количественное смягчение и ужесточение политики.

Что такое количественное смягчение (QE) и как оно влияет на канадский доллар?

В экстремальных ситуациях Банк Канады может прибегнуть к инструменту количественного смягчения. Количественное смягчение – это процесс, при котором Банк Канады печатает канадские доллары с целью покупки активов – обычно государственных или корпоративных облигаций - у финансовых учреждений. Количественное смягчение обычно приводит к ослаблению канадского доллара. Количественное смягчение - это крайняя мера, когда простое снижение процентных ставок вряд ли поможет достичь стабильности цен. Банк Канады использовал эту меру во время Великого финансового кризиса 2009-2011 годов, когда кредитование было заморожено после того, как банки потеряли веру в способность друг друга выплачивать долги.

Что такое количественное ужесточение (QT) и как оно влияет на канадский доллар?

Количественное ужесточение (QT) - это обратная сторона QE. Оно проводится после QE, когда происходит восстановление экономики и инфляция начинает расти. В то время как при QE Банк Канады покупает государственные и корпоративные облигации у финансовых учреждений, чтобы обеспечить их ликвидностью, при QT Банк Канады прекращает покупать новые активы и реинвестировать основную сумму, выплачиваемую по уже имеющимся облигациям. Обычно это положительно (или «бычье») влияние на канадский доллар.

Азы торговли на форекс подробно расписаны на сайте FxPro.

![]() Аналитика FxTeam в Telegram – читайте новости и аналитику первыми!

Аналитика FxTeam в Telegram – читайте новости и аналитику первыми!