- Форекс »

- Новости сообщества »

- А вдруг инфляция накаляется во всех странах?

А вдруг инфляция накаляется во всех странах?

Главные торговые темы на сегодня: EURUSD примеривается к 1,2000, инфляция в ЕС разогревается

Сегодняшние новости об инфляции в ЕС привлекли значительное внимание: общая инфляция на уровне +0,9% в годовом исчислении оказалась намного выше ожидаемых +0,6%, а базовая инфляция достигла «лихих» 1,4% против ожидаемых +0,9%, что является самым высоким показателем с 2015 года. Трудно сказать, что именно можно вынести из этих данных, поскольку всё это происходит в условиях полного локдауна, введенного во многих странах региона. Некоторые факторы, например возвращение НДС Германии в начале года на доковидный уровень, явно являются разовыми и увеличивают инфляцию на периоде до месяца, в то время как другие, в частности огромный всплеск цен на контейнерные перевозки, могут сохраняться; хотя, учитывая многократное превышение исторических норм, трудно представить, что цены на перевозки продолжат расти с той же скоростью.

Тем не менее, сдвиг в сторону повышения инфляции происходит даже раньше, чем проявится «эффект низкой базы» марта и апреля прошлого года, когда коронавирус сокрушил цены на сырьевые товары и показатели инфляции. Это согласуется с тем, что инфляция продолжает накаляться во всех странах (даже в Японии январские значения токийского ИПЦ поднялись до положительного уровня в годовом исчислении). Важнее всего понять, наполнит ли экономику лавина личных сбережений и сдерживаемого спроса по мере нормализации активности, и особенно важно, приведет ли спад инвестиций в «черную» энергетику к быстрому исчезновению буферного предложения и к значительному росту цен на нефть.

Что касается валютного рынка, вопрос заключается в том, станет ли инфляция более глобальной, а не сосредоточенной в основном в США с их гигантскими мерами фискальной поддержки и ожиданием отрицательных ставок – а это до сих пор было одной из опор «медвежьего» сценария для USD. Тут особенно полезно отметить влияние относительного изменения реальных процентных ставок (10-летняя доходность за вычетом инфляции) на аналитические показатели. Если доходность 10-летних облигаций в США останется около 1%, а базовый ИПЦ вырастет до 2,5%, это всё равно будет лучше, чем базовая инфляция 1,5% в Еврозоне при доходности немецких бундов на уровне –0,5%. Конечно, если экономическая активность нормализуется, а ФРС не сможет предложить расширение QE или политику ограничения доходности без увеличения доли внутренних или внешних сбережений, направляемых в казначейские облигации США, то длинные доходности США должны будут пойти вверх.

Разумеется, существует также аспект счета текущих операций: США здесь страдают от постоянного дефицита, в то время как Еврозона демонстрирует профицит, но то, как счета движения капитала смещаются в одном направлении (чтобы компенсировать текущий счет), частично будет определяться реальной безрисковой доходностью, доступной в каком-либо регионе.

График: EURUSD

Пара EURUSD явно примеривается к психологически важному разворотному уровню 1,2000, хотя большее значение на среднесрочном масштабе может иметь отметка 1,1890, соответствующая 61,8-процентной коррекции ралли, начавшегося с ноябрьского минимума. С другой стороны, если пара быстро отрастет выше примерно 1,2100, то этот пробой вниз окажется ложным.

Источник: Saxo Group

Иена и доходности облигаций

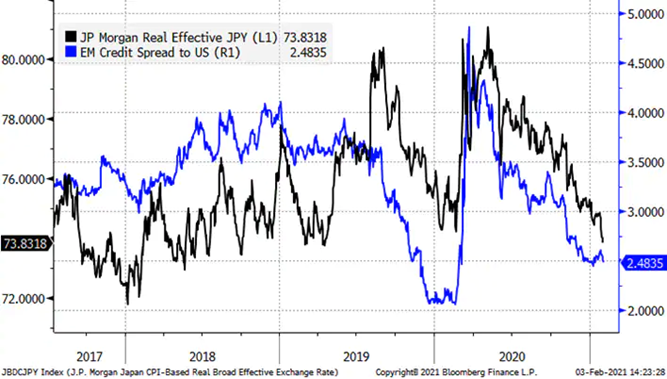

Я давно утверждаю, что самым важным фактором для JPY как «безопасной гавани» является поведение длинного конца кривой доходности США, тогда как рисковые настроения на фондовых рынках имеют куда меньшее значение. Но, как мне сегодня напомнил в своей статье Кит Джакс, прекрасный валютный аналитик Societe Generale, уже не первый месяц доходности длинных американских облигаций оказываются неважным индикатором, и вероятно, что так будет и дальше. Я думаю, что в последнее время рост доходностей сыграл некоторую роль в ослаблении JPY, но лучшим индикатором были бы спреды доходности развивающихся стран, так как пресловутый японский инвестор обычно был более заинтересован в облигациях (а значит, в кэрри-доходности), чем в акциях. Можно видеть, что общее ослабление иены начиная с пандемической паники хорошо согласуется с обвалом кредитных спредов развивающихся стран (см. об этом ниже), но последние изменения выглядят несколько чрезмерными: не слишком ли иена подешевела?

График: JPY в сравнении с кредитными спредами развивающихся стран

На графике показаны индексы иены и спредов доходности развивающихся стран от JP Morgan. Стоит обратить внимание на две вещи: совпадение направлений обоих величин и весьма низкая текущая оценка JPY. Если центробанки продолжат препятствовать свободному ценообразованию на кредитном рынке, то колебания остальных финансовых рынков будут неблагоприятны для японской валюты. Но если валюты развивающихся стран сильно пойдут вверх, особенно вместе с кредитными спредами, то иена может показать существенное ралли, учитывая ее текущую оценку и вероятность того, что сейчас накопился большой избыточный объем позиций на этот вид кэрри-трейдинга.

Источник: Bloomberg

Супер-Марио в качестве премьер-министра Италии сделает европейскую политику куда интереснее

Мы еще обсудим это подробно в подкасте Saxo Market Call с нашим специалистом по инструментам фиксированного дохода, итальянкой Альтеей Спиноцци. Очень интересно наблюдать призвание бывшего президента ЕЦБ Марио Драги для создания в Италии нового технократического правительства. Голос Драги должен стать одним из самых убедительных голосов в пользу поддержки Италии институтами ЕС – он единственный реальный кандидат с необходимым политическим весом и харизмой. Доходности 10-летних гособлигаций Италии всё еще на 100 б.п. выше аналогичных немецких; сможет ли он придавить их еще ниже?

Панель трейдера и обзор позиций клиентов брокера также помогут вам выявить тренд.

![]() Аналитика FxTeam в Telegram – читайте новости и аналитику первыми!

Аналитика FxTeam в Telegram – читайте новости и аналитику первыми!